今日幣圈大小事早知道:

- 為什麼比特幣價格沒有爆炸性增長?

- 比特幣接下來會如何? 能超越黃金市值?

- 香港將上市六款比特幣和以太坊現貨ETF,預計發行量達10億美元

- 美國司法部建議判處幣安前執行長趙長鵬三年監禁

為什麼比特幣價格沒有爆炸性增長?

減半後,比特幣的通膨率降至歷史新低0.83%,成為市場上的稀有資產之一。但這並沒有引起價格的爆炸性增長,原因是市場需要時間來適應這種新現實。

最近的數據顯示,比特幣的發行速率甚至低於黃金的年通膨率1%至2%。理論上,這樣的稀缺性應該會推動價格上升,但根據Bitwise的研究,減半的影響可能需要一段時間才能顯現。

歷史顯示,減半前一個月比特幣的平均回報率是19%,但減半後一個月就降到了1.7%。通常,在12到18個月後,價格才開始上漲。

Historically, the Halving Has Been Good for Bitcoin’s Price Long-Term (a Look at the Data)

— Bitwise (@BitwiseInvest) April 16, 2024

The change in bitcoin’s price in the year following the halving:

2012: 8,839%

2016: 285%

2020: 548%

The change in bitcoin’s price in the month following the halving:

2012: 9%

2016: -10%… pic.twitter.com/aaXSakLfko

儘管減半後短期內價格未上漲,Bitwise的首席投資官Matt Hougan仍對未來樂觀態度,根據他的預測,隨著越來越多的機構開始投資比特幣,下一次減半時比特幣的波動性可能會下降50%,並預計未來幾年內比特幣的價格可能達到25萬美元。

圖片來源:Bitwise

圖片來源:Bitwise

Hougan指出,比特幣的價格持續上漲,反映出它在金融領域的接受度不斷提升。尤其是比特幣ETF的推出後,市場反應非常強烈。

這些ETF首三個月的交易量就打破了紀錄,顯示了機構投資者的強大影響力。

Hougan看好比特幣在2024年減半前達到新高,並預計這種趨勢會在減半後持續,進一步推動價格上升。

他還指出,現貨比特幣ETF對市場產生了重大影響,特別是在吸引機構投資者方面。這些新投資者帶來了更紀律化的交易方式,有助於減少市場波動。

Hougan預計到2028年,機構投資者會大幅增加對比特幣的持有量,比特幣可能成為這些機構投資人多元化投資組合中的標準配置,配置比例可能達到5%以上。

他還預計比特幣 ETF 將吸引超過 2,000 億美元的資金流入。其中一個原因是,ETF 尚未在摩根士丹利或美林證券等全國性銀行廣泛使用。與此同時,各機構仍在進行BTC ETF 相關的盡職調查,完成後將逐步推出BTC相關金融商品。這兩方面都可能成為主要的資金流入來源。

總之,雖然目前比特幣的價格增長沒有達到某些投資者的預期,但其長期趨勢和機構參與度的增加顯示出比特幣仍具有很高的未來潛力。

比特幣接下來會如何?能超越黃金市值?

根據最新的數據顯示,比特幣的第四次減半事件已經對其通膨率產生了顯著影響。在減半之前,比特幣每日的發行量為900枚,而減半後這一數字將減半至450枚,年通膨率也相應下降至約0.85%。

與黃金的通膨率相比,比特幣的通膨率已經明顯低於黃金的2.3%,這突顯了比特幣作為一種極度稀缺資產的地位。這種稀缺性讓許多人好奇,比特幣的市值是否有潛力在未來超越黃金。

根據著名鏈上分析師Wily Woo的觀點,BTC 的存量到流通比(S2F) 估值將落後 5 到 10 年,這是因為需要相當一段時間才能建立充足的托管基礎設施、明確的監管機制、豐富的交易工具以及資產管理者對比特幣的廣泛接受。

Now that the monetary inflation rate of #Bitcoin has dropped below #Gold, it will be interesting to see if its market cap will exceed gold according to the stock to flow thesis.

— Willy Woo (@woonomic) April 24, 2024

In my view BTC will lag its S2F valuation by 5-10 years, the world simply doesn't move quickly.… pic.twitter.com/oM3tl0RzvL

這主要是因為市場基礎設施的成熟、法規的完善、交易工具的創新,以及資產管理者的接受度均需時間逐步發展。如果比特幣的市值在未來數年真的超過黃金,這將代表著它的價值至少增長了11倍。

此外,全球投資管理公司黑石集團對比特幣的長期增長前景表示看好。該集團推出的比特幣ETF—iBit持有的比特幣數量已超過274,000枚,且持續增加中。

Blackrock's Bitcoin ETF, IBIT, now holds 273,892 BTC, up 296 from the last trading day

— Rajat Soni, CFA (@rajatsonifnance) April 23, 2024

450 BTC are issued per day. Yesterday was IBIT's first trading day after the halving.

Blackrock clients bought ~66% of the new supply of Bitcoin. https://t.co/25pkMCZAiF pic.twitter.com/qXZhAbRjGT

在金融分析師Rajat Soni的推文中也提到,考慮到目前每天僅有450枚比特幣新發行,黑石集團客戶的購買量已經超過了新供應量的1.26倍。

從加密貨幣市場到華爾街,投資者對高風險高回報的機會始終抱有濃厚興趣。Bitcoin Magazine的推文顯示,黑石集團的比特幣ETF已連續71天實現淨流入,凸顯了市場對將比特幣視為投資選擇的熱烈追捧。

NEW: BlackRock's spot #Bitcoin ETF is officially in the top 10 of all time for longest daily inflows streak.

— Bitcoin Magazine (@BitcoinMagazine) April 24, 2024

Bullish 🐂 pic.twitter.com/xtvAzCxS4d

整體而言,比特幣的市場趨勢,以及它在2028年下一次減半前的表現,將是決定它是否能超越黃金成為主流金融資產的關鍵。

香港將上市六款比特幣和以太坊現貨ETF,預計發行量達10億美元

香港將於本月底首次上市六款比特幣和以太坊現貨交易所交易基金(ETF),這一舉措象徵著對香港數字資產的正式認可,並迅速成為市場焦點。

根據彭博社的報導,這些新推出的 ETF 預計在未來兩年內的管理資產將達到 10 億美元。

JUST IN: 🇭🇰 Hong Kong spot #Bitcoin ETFs will begin trading on April 30: HashKey Capital

— Bitcoin Magazine (@BitcoinMagazine) April 24, 2024

Asia is ready 🚀 pic.twitter.com/TDfNZTqPQU

華夏基金、嘉實基金和博時基金獲得香港金融管理局的批准,成為首批可以提供現貨比特幣和以太坊ETF的資產管理公司。

這些產品將支援港幣和美元交易,其中華夏基金還發行了兩款以人民幣計價的櫃台ETF,追蹤的是芝加哥商品交易所(CME)的比特幣指數。

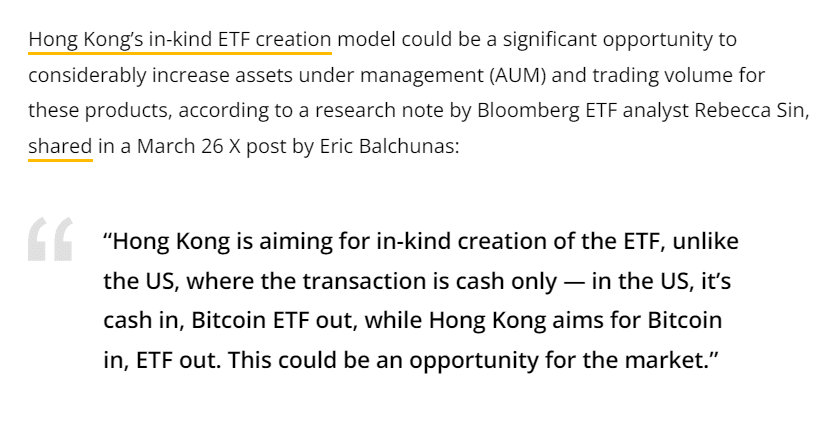

香港的現貨ETF與美國市場不同,提供了實物和現金贖回的選項,增加了投資的靈活性,並可能吸引更多投資者進入虛擬資產市場。

目前,香港有兩家持牌虛擬資產交易所,分別是OSL Exchange和HashKey Exchange,新批准的ETF需要在這些交易所交易。

比特幣和以太坊現貨ETF的發行顯示了香港作為國際金融中心的制度優勢,以及其在金融科技創新方面的前瞻性。

彭博的ETF分析師Rebecca Sin指出,香港特意選擇了實體支撐的基金產品。這與美國市場的現貨比特幣 ETF 有所不同,這種策略預計將吸引那些希望將手中的比特幣和以太坊轉換為 ETF 份額的投資者。

圖片來源:CoinTelegraph

然而,另一位彭博分析師Eric Balchunas在他的推文中則對內地資金南下流入持保留態度。他認為中國政府可能不會批准內地投資者購買這些產品,這可能會限制資金的流入。

Latest on HK spot Bitcoin ETFs: They have been approved to exist but not launch (yet). Rumor has it launching next wk so to not compete w Dubai conf. Don't expect a lot of flows (I saw one estimate of $25b that's insane). We think they'll be lucky to get $500m. Here's why:

— Eric Balchunas (@EricBalchunas) April 15, 2024

1. HK…

他也整理了目前發行商公布的費用率,有30基點、60基點和99基點,平均來說比我們預期的還要低,看起來是個不錯的開始。

HK spot bitcoin/ether ETFs officially approved to begin trading on April 30th. Fees are 30bps, 60bps and 99bps which is on avg lower than we thought, good sign. We doing an Analyst Q&A in an hour on this w/ local HK team. Register here, bring your qs: https://t.co/GzzCZailx3 https://t.co/AvJ6dv2Xha

— Eric Balchunas (@EricBalchunas) April 24, 2024

這些新產品的上市將是測試香港數字資產市場成熟度和吸引力的重要里程碑,尤其在全球加密貨幣市場動盪的大背景下,其表現將被密切關注。

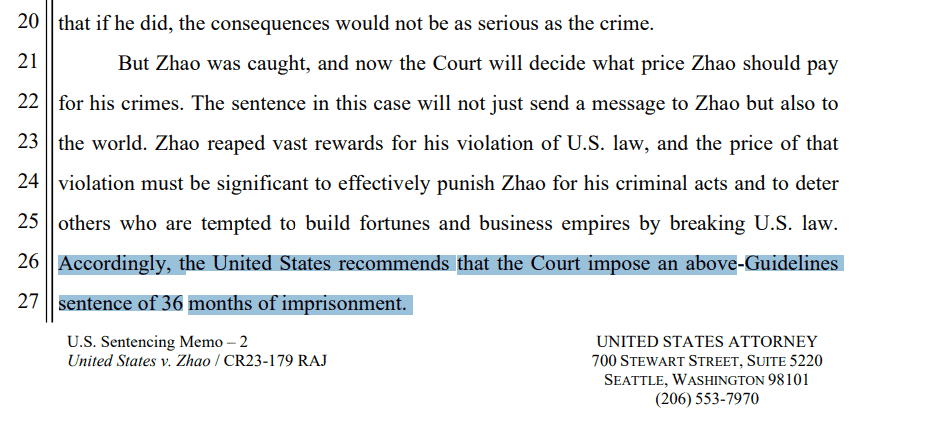

美國司法部建議判處幣安前執行長趙長鵬三年監禁?

美國司法部近日在最新文件中提出建議,應對幣安前執行長趙長鵬(CZ)判處三年監禁,這一提案是基於他與恐怖組織的涉嫌交易未予報告,以及涉及其他嚴重罪行的指控。這項建議已經在加密貨幣市場中引起了廣泛關注和討論。

趙長鵬在去年11月與美國司法部達成和解協議,承認了一些違反美國反洗錢法的行為,隨後辭去了幣安的執行長職務。此外,他同意支付1.75億美元保釋金,並促使幣安支付高達43億美元的罰款。

美國司法部在其量刑備忘錄中指出,鑑於趙長鵬未能報告與哈馬斯、基地組織和伊斯蘭國等組織的超過100,000筆可疑交易,以及涉嫌銷售兒童性虐待材料和勒索軟體交易的行為,建議對其判處36個月監禁和5000萬美元罰款。

此舉旨在反映其行為的嚴重性,促進公眾對法律的尊重,並提供必要的威懾力。

趙長鵬的辯護律師則提出,他並未直接參與任何犯罪活動,並對幣安平台上的具體交易細節知之甚少。他們主張應對趙長鵬判處緩刑而非實際監禁,強調他無再犯風險。

此外,他們還指出,在相似的BSA案件中,沒有任何被告被判入獄,因此趙長鵬不應成為首例。

趙長鵬的法律團隊還反駁了美國政府有關他未能阻止幣安被用於洗錢等非法活動的指控,強調幣安作為一家非美國公司,不受制於防止其平台用戶來自美國制裁國家的法律。

目前,隨著趙長鵬量刑聽證會的日期逼近,市場對BNB代幣未來的表現保持高度關注。CZ此次事件是否會對幣安產生影響?

我個人認為CZ 大概率不會被判入獄,之後有新消息出來我們再來關注進展。

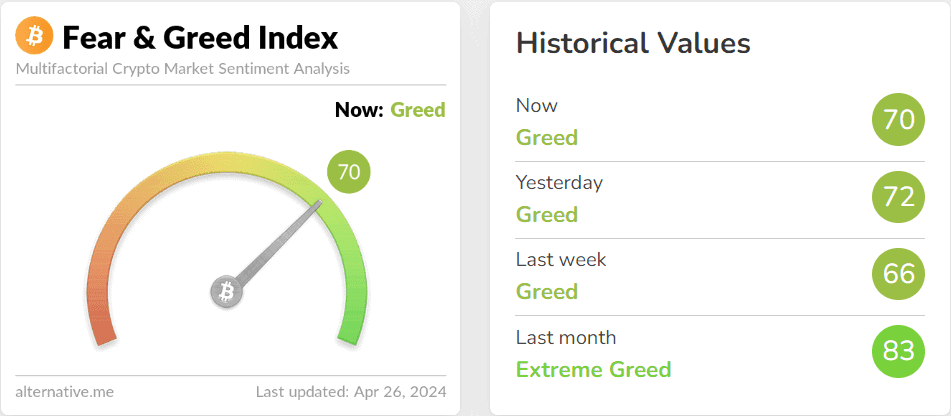

今日BTC恐慌貪婪指數

恐慌貪婪指數:70